Buscas un ejercicio completo de contabilidad completo y resuelto que te muestre cómo resolver la mayoría de los casos prácticos y de forma que lo entiendas, sin que te quede la sensación de haber desconectado la mente justo en el momento de la explicación, por el lenguaje tan técnico que usa tu profesor, ¿verdad?, pues quédate hasta el final y mira este post al detalle si quieres entender por fin cada entresijo.

Si después de este ejercicio te quedan dudas sobre cómo se contabiliza algún asiento o sobre la contabilidad en general, debes saber que tienes ya a tu disposición mi nueva web en la que ofrezco un curso de contabilidad online totalmente gratis.

Porque siendo sincero, a mí también me hubiese gustado que me explicasen la contabilidad en su momento de forma más simple.

Me habría venido de maravilla para entender aspectos más complejos de la contabilidad como por ejemplo el tema de las amortizaciones.

Enunciado del ejercicio de contabilidad

La empresa «FICTICIA S.L.» a fecha de 1 de Enero presenta en su contabilidad los siguientes elementos patrimoniales, con sus correspondientes saldos (en euros):

- Caja 1.000€

- Préstamo bancario a 2 años 30.000€

- Facturas pendientes de clientes a c/p 13.000€

- Equipos informáticos 6.000€

- Local (oficina) 60.000€

- Vehículo de la empresa 17.000€

- Dinero en cuenta corriente 25.000€

- Letras pendientes de pago c/p 8.000€

- Mobiliario 13.000€

- Maquinaria 10.000€

- Facturas pendientes de pago c/p 22.000€

- Existencias 8.000€

- Capital Social ¿? (80% del neto)

- Reservas legales ¿?

La empresa durante su ejercicio tiene los siguientes movimientos:

- Compra de mercaderías por importe de 2.000€ (IVA del 21%) con descuento en factura del 5%.

- Se paga la deuda anterior mediante transferencia bancaria.

- Se compran nuevos ordenadores por valor de 2.420€ (IVA del 21% «incluido»), los cuáles se pagan al contado la mitad y la otra mitad se deja a deber a 3 meses.

- Venta de mercaderías por 6.000€ (IVA del 21%). Se concede un rappel (descuento por volumen) del 3% y un descuento en factura también del 3€.

- Compra de mercaderías por 200€ (IVA del 21%) con un descuento por pronto pago que nos concede el proveedor fuera de factura del 20% y unos gastos de transporte de 50€ y de seguro por 30€. Se paga en efectivo.

- Se paga por transferencia la deuda que teníamos en el punto 3 en concepto de ordenadores.

- Se venden mercaderías por 2.500€ (IVA 21%). El derecho de crédito se formaliza en una letra de cambio aceptada por el cliente.

- Descontamos la letra en una entidad de crédito, la entidad de crédito nos carga unos gastos financieros de 55€.

- Al vencimiento del efecto, el cliente paga la letra de cambio.

- El 31 de diciembre se amortiza de forma lineal la maquinaria que costó 10.000€. La vida útil de la maquinaria es de 10 años y no tiene valor residual.

- La empresa, al cierre del ejercicio (a fecha de 31 de diciembre), encuentra que el valor de sus existencias al cierre es de 5.000€.

Se pide realizar Balance Inicial, asiento de apertura, Libro Diario (con los correspondientes asientos), Libro Mayor, regularización de existencias, Liquidación de IVA, Balance de comprobación, Regularización de gastos e ingresos, asiento de cierre y Balance de situación final.

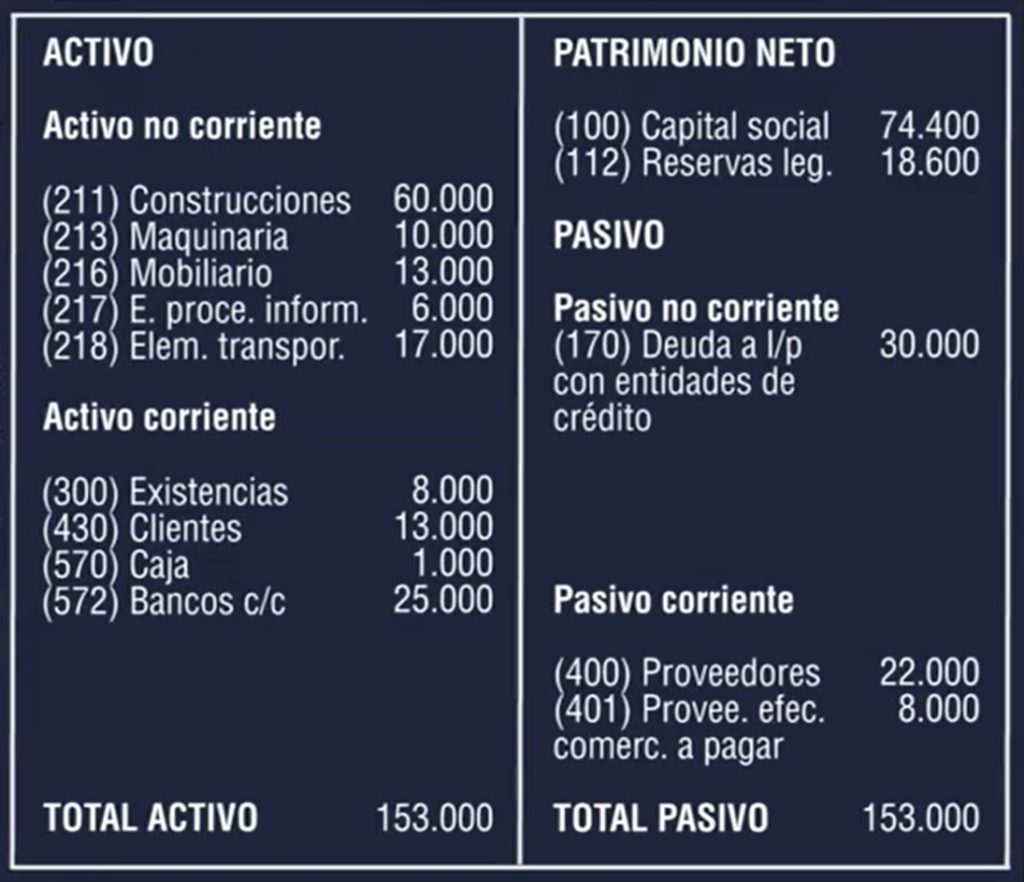

Balance de situación Inicial

En el Balance de situación inicial anotaremos cada elemento asignándolo a la cuenta que corresponda, por ejemplo: «dinero en cuenta corriente» se asigna a la cuenta (572) Bancos; algunos elementos coincidirán con el nombre exacto de la cuenta.

Balance de situación Inicial (Resuelto)

Una vez añadidos todos los elementos patrimoniales, el balance quedaría así:

La clave del balance es saber con certeza a qué masas patrimoniales pertenecen cada elemento, por ejemplo, existencias (300) pertenece al Activo, y dentro del activo de la empresa correspondería al Activo corriente.

Te aconsejo que practiques un poco ésto de asignar pasivo, activo o patrimonio neto a las cuentas para que te vayas haciendo a la idea y te sea más fácil identificar de qué tipo es cada cuenta a la hora de hacer los asientos (¡es clave!).

Fórmula de las Masas Patrimoniales

Debes entender lo siguiente, la fórmula de las masas patrimoniales, es decir:

PATRIMONIO NETO = ACTIVO – PASIVO

Teniendo ésta fórmula en cuenta deducimos que: 153.000€ (la suma de todas las cuentas de activo) – 60.000€ (suma de todas las cuentas de pasivo) = 93.000€ (Patrimonio Neto).

Para calcular el Capital Social y las Reservas Legales debemos fijarnos que de los dos elementos, del único que nos dan alguna información es acerca del capital. Nos dicen que sería equivalente al 80% del Patrimonio Neto, por lo que entendemos en este caso lo siguiente: cuentas de patrimonio neto en éste ejercicio sólo tenemos ésas dos (100 y 112), que equivaldrían al 100% de dicho patrimonio.

Entonces, si el capital es igual al 80%, las reservas serán igual al 20% restante, así que ya sólo queda calcular.

93.000 x 80% = 74.400€ (Capital Social)

93.000 – 74.400 = 18.600€ (Reservas Legales)

Habiendo entendido ésto (ojalá sea comprensible) podemos pasar al siguiente punto del ejercicio.

Asiento de apertura

En el asiento de apertura colocaremos a ambos lados del asiento los elementos que componen nuestro balance de situación inicial. Para ello tendremos en cuenta la siguiente pauta: cuentas de activo (van al Debe), cuentas de pasivo y patrimonio neto (van al Haber).

Asiento de apertura (Resuelto)

Venga ya! Así de simple?…

Obviamente, como era de esperar, la suma del total del debe es igual a la suma del haber, cumpliendo nuestra regla de la doble partida.

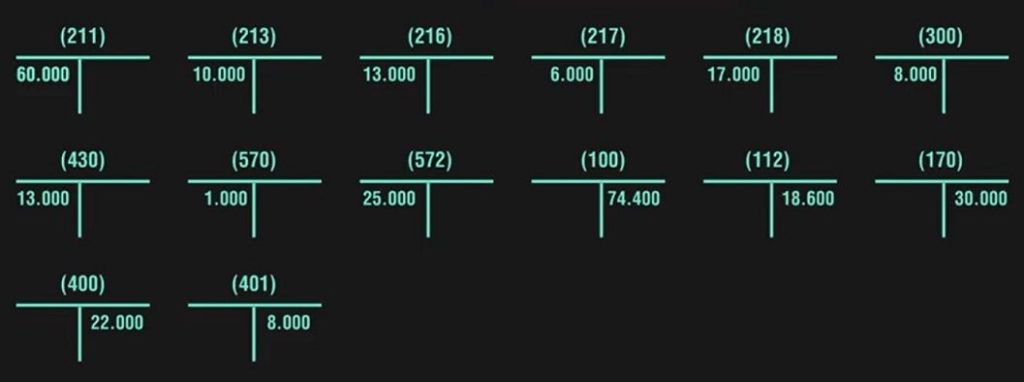

Libro Mayor (primera comprobación)

Te muestro cómo se quedaría el Libro Mayor después de anotar las cuentas del asiento de apertura.

Como ves, para cada elemento abrimos una cuenta T y anotamos arriba el número (o nombre) de cada cuenta.

Éste ha sido sencillo, vamos ahora «al turrón», a los asientos, que seguramente es donde más dudas os surgirán.

Asientos en el Libro Diario

Para realizar los asientos del Libro Diario, es ideal que por un lado tengamos a mano el PGC (Plan General Contable) para acudir a él cuando tengamos que consultar qué cuentas usar. Y por el otro, tener bien claro cosas básicas como qué es un cargo y un abono, y en qué lado del asiento (si en el Debe o en el Haber) van las cuentas de activo y de pasivo.

Dicho esto, empezamos:

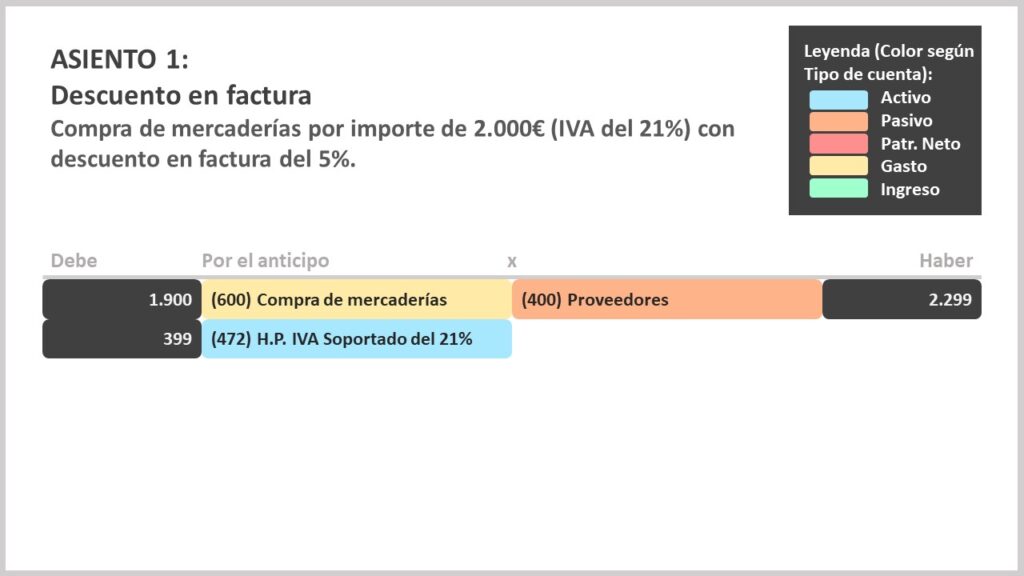

Asiento 1 (Descuento en factura)

Lo primero que debemos hacer siempre que realizamos un asiento, es leer muy bien el enunciado, de esa forma identificaremos todos los elementos que participarán en dicho asiento antes de empezar a hacer cálculos.

En éste asiento vemos que se produce una compra, con el IVA correspondiente (no incluido a los 2.000€ de la compra, y con un descuento «dentro de factura» del 5%, que se aplicaría a la base imponible (BI) de la factura, es decir, a los 2.000€.

2.000 x 5% = 100€ (importe del descuento que se restaría a la BI)

2.000 – 100 = 1.900€ (sería el valor de la cuenta «compra de mercaderías»)

Representamos la compra con la cuenta (600), cuenta de activo que aumenta, al debe.

Lo siguiente sería calcular la cuota del IVA, aplicando el 21% al importe de la compra de mercaderías tras haber aplicado el descuento.

1.900 x 21% = 399€ (cuota del IVA)

Cuenta (472) HP IVA soportado del 21%, aplicada a la compra, representa una cuenta de activo que aumenta, por tanto anotamos también en el debe.

Ya solo nos falta representar la deuda (puesto que no dice en el enunciado ningún método de pago, por tanto entendemos que se deja a deber) y lo haremos mediante la cuenta (400) Proveedores, anotando en ésta el valor total de la factura (valor de la compra – descuento + cuota IVA).

1.900 + 399 = 2.299€ (deuda que dejamos a deber a nuestros proveedores)

Ésta deuda se representa como decimos con la cuenta (400) que en éste caso es una cuenta de pasivo que aumenta, así que ésta iría al haber.

Se anotan las cuentas en el Libro Mayor.

Asiento 2 (Abono de deuda)

Se paga la deuda anterior mediante transferencia bancaria.

En éste asiento se liquida la deuda que manteníamos con nuestro proveedor y lo hacemos mediante pago por banco. Lo representamos con la cuenta 572, la cuál siendo una cuenta de activo que disminuye, se deberá anotar en el haber, por el importe de la deuda, es decir, 2.299€.

En contra partida, debemos anular la deuda, la cuenta en sí, y para esto anotamos la cuenta 400 en el debe también por 2.299€, eliminando de ésta forma la deuda.

La cuenta 400 es un pasivo que disminuye en este caso, anotamos por tanto en el debe.

Ten en cuenta que el hecho contable que se produce en éste asiento es un pago, y no un cargo (debes diferenciar entre cargo, pago, abono y venta).

Recuerda anotar en el Libro Mayor.

Asiento 3 (Adquisición de inmovilizado)

Se compran nuevos ordenadores por valor de 2.420€ (IVA del 21% «incluido»), los cuáles se pagan al contado la mitad y la otra mitad se deja a deber a 3 meses.

El asiento 3 trata de adquisición de inmovilizado, y para la misma usamos la cuenta 217, que es una cuenta de activo, esta al aumentar la anotaremos en el debe, pero, ¿con qué importe?.

El enunciado nos deja claro que el valor de estos ordenadores es el valor total, es decir, con el IVA incluido. Por lo que debemos separar Base Imponible y cuota de IVA para obtener el valor de los ordenadores sin el IVA.

Para ello dividiremos el valor total de la compra entre 1.21 (de esa forma obtenemos la base imponible):

2.420€ / 1,21= 2.000€ (BI)

2.420 – 2.000 = 420€ (cuota de IVA)

La cuota de IVA la obtendremos tras restarle al importe total, la base imponible.

Ahora toca contabilizar el pago de ésta operación, que para ello nos dice el enunciado que se pagará la mitad mediante bancos (utilizando la cuenta 472). La otra mitad quedará pendiente de pago durante 3 meses (representado mediante la cuenta 523 puesto que la deuda se devolverá en menos de un año y ésto lo consideramos corto plazo).

Una cuenta de activo como la de bancos (572) sabemos que al disminuir se anota en el haber. Y el aumento de una deuda representada por cuentas de pasivo como la de proveedores de inmovilizado a corto plazo (523), debemos tener claro que al aumentar se anota también en el haber.

¿Qué toca ahora?… ¡Exacto!, anota todo en el Libro Mayor.

Asiento 4 (Venta con descuentos)

Venta de mercaderías por 6.000€ (IVA del 21%). Se concede un rappel (descuento por volumen) del 3% y un descuento en factura también del 3€.

En esta venta de mercaderías nos encontramos con dos tipos de descuentos. Un descuento fuera de factura, el rappel por descuento de volumen del 3%, que se calculará sobre el importe total de la factura, habiendo realizado antes el otro descuento. Y el segundo descuento dentro de factura por el 3%, en este caso sobre la Base Imponible de la factura.

Contabilización de la venta

Pero vamos por orden, primero vamos a contabilizar la venta, para ello utilizaremos la cuenta 700 «venta de mercaderías». El importe que se anotará en ésta cuenta se calculará aplicando a la Base Imponible el descuento dentro de factura del 3%.

6.000 x 3% = 180€

6.000 – 180 = 5.820€ (venta de mercaderías)

Seguidamente calculamos la cuota de IVA del 21% sobre el valor de la venta (habiendole aplicado el descuento dentro de factura) que en ésta ocasión se anotará en la cuenta 477 HP IVA repercutido, es decir:

5.820 x 21% = 1.220,20€ (cuota de IVA)

Las cuentas 700 y 477 son cuentas de pasivo que al aumentar anotamos en el haber.

En contrapartida a estas anotaciones tenemos la falta de cobro de ésta venta. Puesto que no nos dice el enunciado que se cobre, entendemos que queda pendiente de cobro. Tenemos por tanto un derecho de cobro sobre nuestro cliente que representamos mediante la cuenta 430 «clientes».

Ésta cuenta la anotaremos en el debe por el valor total de la factura (Base Imponible con descuento en factura aplicado + cuota del IVA).

5.820 + 1.220,20 = 7.042,20€ (pendiente de cobro a cliente)

Contabilización del descuento (rappel)

Debes de estar preguntándote por qué no anoto toda la operación en un mismo asiento.

Ésto es porque separo los diferentes hechos contables, es decir, primero contabilizo la venta (la factura es emitida). Y segundo, contabilizo el descuento, que no nos dice el enunciado si se aplica justo después de emitir la factura o si se realiza pasado un tiempo.

Otro motivo es por clarificarte la explicación, quiero que entiendas cada punto que te explico perfectamente. Para ello intento cuidar al detalle el aspecto visual con el que te presento las publicaciones :).

Pero vamos ya con el descuento, para el cuál usaremos la cuenta 709 rappel sobre ventas. Dicho descuento del 3% se aplicará sobre el total de la factura, pero debemos de separar descuento e IVA repercutido que va adherido a dicho descuento.

Para que lo entiendas mejor, el valor total del descuento es el que anotaremos en el haber en la cuenta 430 clientes, por lo que nuestro cliente ya nos deberá menos importe. Pero este hecho ha de ser representado en nuestra contabilidad. Para ello se anota en el debe la cuenta 709 reflejando el descuento y la cuenta 477 por el IVA repercutido que corresponde al descuento.

Entonces calculamos por un lado el descuento sin tener en cuenta el IVA (aplicamos el descuento sobre el valor de la Base Imponible):

5.820 x 3% = 174,60€ (descuento sin IVA)

Ahora calculamos la cuota de IVA que está asociada al descuento (¡ojo!, IVA repercutido, recuerda que estamos en una venta):

174,60 x 21% = 36,67€ (cuota de IVA correspondiente al descuento)

Por último, calculamos la reducción del derecho de cobro que tenemos sobre nuestro cliente por el descuento facilitado:

174,60 + 36,67 = 211,27€ (Valor total del descuento)

Pasadas todas las cuentas al Libro Mayor nos vamos al siguiente asiento.

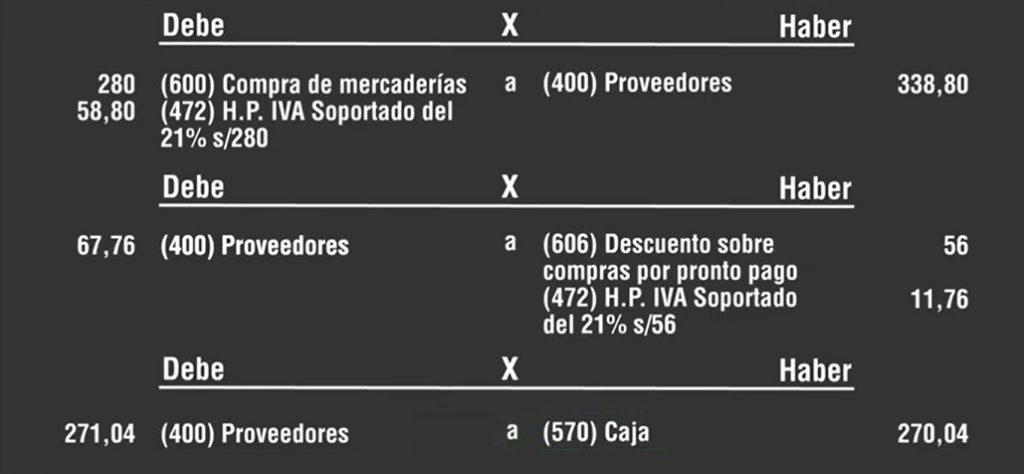

Asiento 5 (Compra con gastos añadidos)

Compra de mercaderías por 200€ (IVA del 21%) con un descuento por pronto pago que nos concede el proveedor fuera de factura del 20% y unos gastos de transporte de 50€ y de seguro por 30€. Se abona en efectivo.

Compra de mercaderías con gastos, descuento fuera de factura y pago en efectivo, son las tres claves de éste asiento.

Compra de mercaderías con gastos

Primero, anotamos la cuenta 600 compra de mercaderías por el valor de la compra más los gastos añadidos:

200 + 50 + 30 = 280€ (compra de mercaderías con gastos incluidos)

La cuenta 600 es un activo, en ésta operación el valor de la cuenta aumenta por lo que debemos anotarla en el debe.

Calculamos el IVA soportado del 21% por el importe de la compra (incluye los gastos de transporte y seguro) que anotaríamos también en el debe:

280 x 21% = 58,80€ (cuota de IVA)

En contrapartida, anotamos en el haber la suma de las cuentas del debe en concepto de proveedores:

280 + 58,80 = 338,80€ (valor total que debemos a nuestro proveedor)

Descuento fuera de factura

Vamos con el descuento, en esta ocasión es un descuento fuera de factura y por pronto pago, por lo que usamos la cuenta 606, que aún siendo una cuenta del grupo 6 (éste es un caso especial) aumenta en el haber.

Ésto es porque ésta cuenta supone una reducción respecto a la compra, por ese motivo se contabiliza al contrario que la mayoría de cuentas del grupo 6.

Calculamos el importe de la cuenta 606, que será el resultado de aplicar el 20% de descuento sobre la compra (excluyendo la cuota de IVA):

280 x 20% = 56€ (descuento por pronto pago sin IVA)

Ahora, para hallar la cuota de IVA que corresponde a ese descuento (que será IVA soportado puesto que estamos contabilizando una compra), aplicamos el 21% sobre el valor de la cuenta 606:

56 x 21% = 11,76€ (cuota de IVA del descuento)

No te confundas y apliques el descuento sobre el IVA de la compra (58,80€). Eso estaría MAL. La razón por la que se aplica al valor de la cuenta del descuento (606) es porque ese IVA repercutido resultante corresponde AL DESCUENTO y NO A LA COMPRA. Por tanto esa cantidad (11,76€) ya no debemos declararlo en Hacienda.

Por último, éste descuento verá reducida la deuda que tenemos con nuestro proveedor a través de la cuenta 400 con una disminución de esta:

56 + 11,76 = 67,76€ (descuento total de nuestro proveedor)

Anotamos en el debe en contrapartida a éste asiento por la suma de las cuentas del haber.

Pago en efectivo

Habiendo clarificado la parte del descuento, procedemos ya a contabilizar el pago, que nos dice será en efectivo.

Siempre que el enunciado nos mencione la palabra efectivo, recurriremos a la cuenta 570 caja, y no a la cuenta 572 bancos. Ésta última la anotaremos cuando nombren «banco», «transferencia» o «cuenta corriente».

La deuda total que mantenemos con nuestro proveedor es la que abonaremos en efectivo. Para hallarla restamos a la deuda de la compra (338,80€) el descuento ofrecido por nuestro proveedor (67,76€):

338,80 – 67,76 = 271,04€ (deuda pendiente con nuestro proveedor)

Ésto supone una reducción de la cuenta 570 (cuenta de activo) por valor de 271,04€ que anotamos en el haber, y una reducción (y anulación de la deuda) por el mismo importe anotando en el debe.

Anotar…libro…Mayor…cough…

Asiento 6 (Transferencia bancaria)

Se paga por transferencia la deuda que teníamos en el punto 3 en concepto de ordenadores.

Aquí solo tenemos que cancelar la deuda que contrajimos por la adquisición de inmovilizado. Para ello realizamos una transferencia bancaria a nuestro proveedor por el importe de la deuda pendiente, es decir, 1.210€.

De esa forma tenemos una anotación en el haber que representa una disminución de la cuenta de activo «bancos c/c» que representa el abono de la deuda. Y otra anotación en el debe que muestra la baja de la deuda, anotando la cuenta 523 por la disminución de la misma.

Como en cada asiento, al final del mismo anotamos todas las cuentas en sus correspondiente cuentas T del Libro Mayor.

Asiento 7 (Venta con letra de cambio)

Se venden mercaderías por 2.500€ (IVA 21%). El derecho de crédito se formaliza en una letra de cambio aceptada por el cliente.

Para la venta debemos de anotar primeramente la cuenta 700 en el haber por valor de 2.500€. Seguidamente calculamos la cuota de IVA como ya debemos saber, aplicamos el 21% a la base imponible:

2.500 x 21% = 525€ (cuota de IVA)

En lugar de dejarse a deber sin más, en ésta ocasión giramos a nuestro cliente una letra de cambio que es aceptada y que deberá ser pagada a su vencimiento (para no añadir complejidad adicional al ejercicio, no se especifica tiempo de vencimiento).

Para letras de cambio sobre ventas usamos la cuenta (431) clientes, efectos comerciales a cobrar. Como debéis ya de imaginar, es una cuenta de activo. Recordad que tenemos un derecho de cobro sobre el cliente.

El importe de la cuenta 431 será igual a la suma total de la venta, es decir, base imponible más cuota de IVA:

2.500 + 525 = 3.025€ (importe que nos deben/ valor de la letra de cambio)

Sonará cansino, pero es importante que adoptéis la metodología contable y recordéis anotar en el Libro Mayor después de cada asiento.

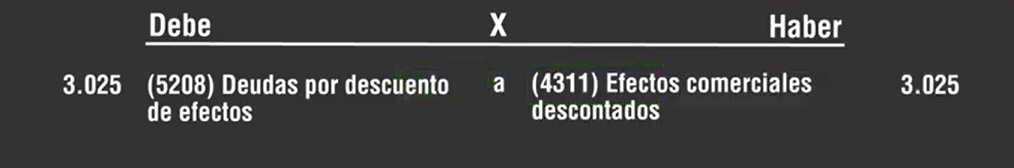

Asiento 8 (Descontar letra de cambio)

Descontamos la letra en una entidad de crédito, la entidad de crédito nos carga unos gastos financieros de 55€.

En la contabilidad de una empresa, cuando descontamos una letra de cambio, debemos re-clasificar el derecho de cobro. Es decir, ya no estaría representada por la cuenta 431, si no que lo haría mediante la cuenta (4311) Efectos comerciales descontados.

Y así lo hacemos, puesto que ambas cuentas (la 431 y 4311) son cuentas de activo, para sustituir una por la otra, anotamos la cuenta 431 en el haber por el importe del derecho de cobro (saldando así esa cuenta. Esto quiere decir, que quedaría con saldo 0, y entra en juego con anotación en el debe (dado que la cuenta nace o aumenta) la cuenta 4311.

Lo siguiente que toca al descontar la letra, es decir, acudir a la entidad bancaria con la cuál se ha confeccionado la letra.

Al descontarla, el banco nos anticipa el dinero antes del vencimiento de la letra (menos los gastos por gestión). Consiguiendo de este modo liquidez inmediata, por lo que en el momento en que recibimos este anticipo, contraemos una deuda con el banco. La cual «debería» quedar saldada una vez nuestro cliente abone el importe de la letra.

Digo debería, porque el cliente puede pagar y puede no pagar la letra, en función de ello se nos presentará una situación contable u otra.

El importe que recibiremos por el descuento, como decíamos anteriormente, será el total de la letra menos los gastos de gestión que nos descuenta el banco por el trámite realizado:

3.025 – 55 = 2.970€ (líquido que ingresan en nuestra cuenta)

Por último, debemos reflejar en nuestra contabilidad esos gastos de gestión que nos ha cobrado el banco y descontado del anticipo, por tramitarnos el descuento de la letra, que ya sabemos son 55€.

Esto gasto lo reflejamos mediante la cuenta (665) intereses por descuento de efectos, cargando en el debe 55€, y reflejando esta deuda a través de la cuenta 5208 deudas por efectos descontados con anotación en el haber dado que es una cuenta de pasivo que aumenta.

Con cuidado de no dejarnos ninguna, anotamos todas las cuentas en el Libro Mayor.

Asiento 9 (Cliente paga letra de cambio)

Al vencimiento del efecto, el cliente paga la letra de cambio.

Estamos en la ultima parte de los asientos relacionados con la letra de cambio, y en ésta afortunadamente el cliente abona la el importe de la deuda.

Para eliminar esta deuda que manteníamos con el banco, en nuestra contabilidad lo reflejaremos con la cuenta 5208 con anotación en el debe por 3.025€ dada la disminución de la misma (es una cuenta de pasivo y al disminuir se anota en el debe).

También, al cliente pagar la deuda, nosotros debemos anular el derecho de cobro que manteníamos sobre el cliente, ya que «hemos cobrado», y esto se reflejaría con la cuenta 4311 por 3.025€.

Anotamos en el Mayor.

Asiento 10 (Amortización de inmovilizado)

El 31 de diciembre se amortiza de forma lineal la maquinaria que costó 10.000€. La vida útil de la maquinaria es de 10 años y no tiene valor residual.

Hablar de amortización de inmovilizado en contabilidad, es un tema que debe comprender con claridad para abordarlo, por lo que te aconsejo que profundices sobre el tema.

En el método de amortización lineal, el valor de las cuotas de amortización es constante (es decir, si un mes el valor de la cuota es 1.000€, el resto de cuotas siguientes serán del mismo valor).

Mediante la amortización reflejamos en contabilidad el importe que pierde en valor el elemento de inmovilizado (en este caso la maquinaria) y el valor neto que se reflejará en el balance para éste elemento.

Vamos entonces a calcular la cuota de amortización, es muy simple, dividimos el valor de la maquinaria (10.000€) entre el número de años de vida útil que tendrá, creo que podemos ahorrarnos la división…

Entendemos entonces que cada año tendremos una cuota de amortización de 1.000€, para la que deberemos reflejar en el asiento dicha cuota mediante la cuenta 681 «amortización del inmovilizado material» en el debe (ya que es una cuenta de gasto, sin ser un gasto como tal). Y por el otro lado, reflejar el valor de esa amortización en la cuenta 281 «amortización acumulada del inmovilizado material» que será la cuenta que aparecerá en el balance.

La cuenta 681 al final del ejercicio será una de las cuentas que compongan la regularización de gastos e ingresos. Por lo que al llegar a este punto, ésta cuenta será saldada, a diferencia de la 281, que aparecerá en el balance de situación final.

Queda muy poco, y el Libro Mayor lo sabe.

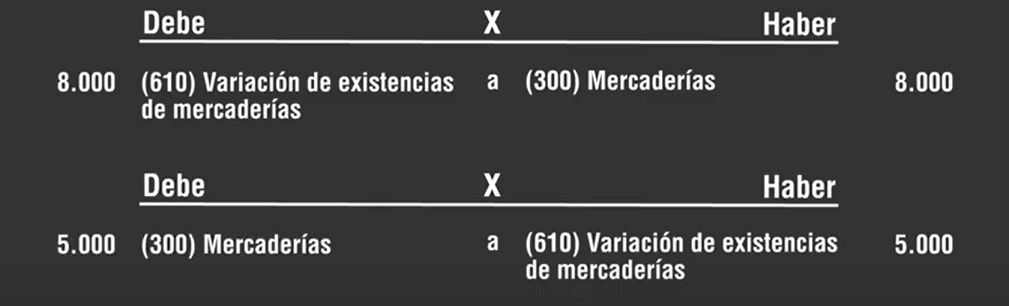

Asiento 11 (Regularización de existencias)

La empresa, al cierre del ejercicio (a fecha de 31 de diciembre), encuentra que el valor de sus existencias al cierre es de 5.000€.

Vamos ya con el ultimo asiento, en éste debemos mostrar en nuestra contabilidad la variación en cuanto a valor que han sufrido nuestras existencias, o lo que es lo mismo, actualizar el valor de las mismas.

Para ello debemos de tener en cuenta y tomar como referencia el valor con el cuál éstas existencias iniciaron el año, que si nos vamos al Balance de Situación Inicial podremos comprobar que es 8.000€.

En primer lugar, éstos 8.000€ debemos reflejarlos en la cuenta de gasto 610 «variación de existencias de mercaderías» en el debe. Como su nombre indica determinará la variación de valor éstas mercaderías.

Y en el haber del mismo asiento anotaremos con la cuenta 300 por el mismo valor (8.000€) saldando de este modo la cuenta 300 (recordad que en el libro mayor teníamos ésta cuenta con 8.000€ en el debe).

Lo siguiente será anotar en un nuevo asiento el valor actual, es decir, el valor que tienen las mercaderías al final del ejercicio, que serían 5.000€. Y para ésto sencillamente colocamos las mismas cuentas que en el asiento anterior, cambiando la posición, ésto es, cuenta 610 en el haber, cuenta 300 en el debe.

Haciendo ésto último volvemos a tener la cuenta 300 con saldo deudor (quiero decir, que en el Libro Mayor la diferencia entre el debe y el haber de ésta cuenta es 5.000€ más en el debe). Y en la cuenta 610 tenemos 8.000€ en el debe y 5.000€ en el haber, por tanto quedaría también un saldo deudor de 3.000€.

Espero que se haya entendido con claridad éste último asiento, sobre todo por lo explicado acerca de saldo deudor y acreedor.

Sin olvidarnos del Libro Mayor, anotamos éstas últimas cuentas en él.

Libro Mayor (segunda comprobación)

Vamos ahora a echar un vistazo por primera vez a cómo quedaría el Libro Mayor después de todas las anotaciones que hasta ahora hemos realizado en el Libro Diario.

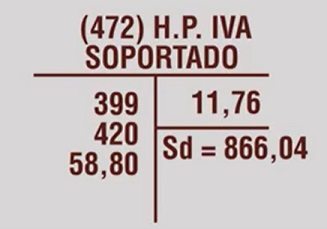

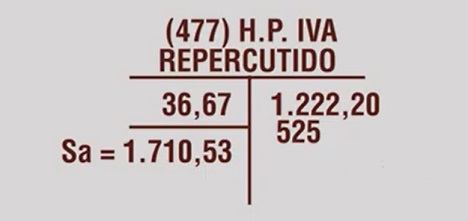

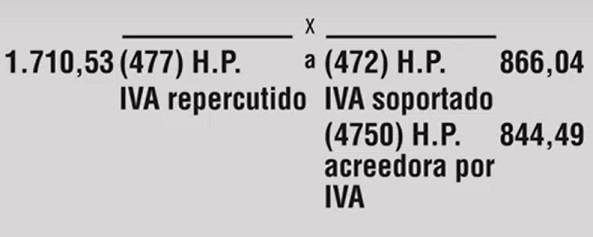

Liquidación de IVA

En éste ejercicio completo de contabilidad sólo veremos la liquidación de IVA del cuarto trimestre, en el que se sabrá si Hacienda nos devuelve (si el IVA soportado es mayor que el repercutido). O si por el contrario, debemos pagar a Hacienda (si finalmente el IVA repercutido suma más que el soportado).

Para empezar debemos tener delante los saldos de las cuentas de IVA del Libro Mayor.

Por un lado, con saldo deudor, tenemos la cuenta 472 «Hacienda Pública IVA soportado», que colocaremos en el haber por valor de 866,04€.

Anotamos en el debe ésta cuenta para poder saldar de éste modo dicha cuenta, ya que al final de ésta liquidación sólo nos debe quedar una cuenta en el Libro Mayor sin cerrar.

Y en el Debe anotaremos la cuenta 477 «Hacienda Pública IVA repercutido» que tiene un saldo acreedor en éste caso de 1.710,53€.

Ya por último sólo quedaría anotar la cuenta 4750 «Hacienda Pública Acreedora por IVA» por valor de la diferencia entre IVA repercutido menos IVA soportado, que nos daría:

1.710,53 – 866,04 = 844,49€ (Debe pagar la empresa a Hacienda)

Ésta cuenta se anotará en el haber, por lógica, ya que al ser la diferencia entre IVA soportado y repercutido, en el asiento, SIEMPRE deben sumar las mismas cantidades DEBE y HABER.

El asiento quedaría así:

Además, vemos cómo las cuentas 477 y 472, y como decía, ambas quedan saldadas, quedando únicamente abierta en el Libro Mayor la cuenta 4750, cuenta que se verá reflejada en el Balance de Situación Final.

Libro Mayor (tercera comprobación)

Las anotaciones en azul corresponden a las de la Liquidación de IVA.

Balance de Comprobación

El objetivo del Balance de Comprobación es el de detectar posibles errores de anotación del Libro Diario al Libro Mayor.

Te muestro cómo quedaría:

Los totales del Debe y Haber han de sumar el mismo importe, al igual que los totales del saldo deudor y saldo acreedor.

Si hubiera algún descuadre (que los totales no coincidan) deberíamos repasar todos los pasos anteriores en busca del error, pudiendo ser el error simplemente de anotación o de cálculo.

Regularización de Gastos e Ingresos

En la Regularización de Gastos e Ingresos obtenemos el resultado del ejercicio, en función de si hemos obtenido pérdidas o ganancias, y ésto se refleja en la cuenta 129 «resultado de ejercicio».

Si la suma de los gastos supera a la de los ingresos estaremos hablando de pérdidas.

Si por el contrario la suma de las cuentas de ingresos superan a la de los gastos, deduciremos que la empresa ha obtenido beneficios en éste ejercicio económico.

Sabemos ya que las cuentas de gastos son las del Grupo 6 y la de ingresos, las del Grupo 7, por tanto, con en el Balance de Comprobación visible, anotamos los saldos de todas las cuentas de éstos dos grupos, en el debe y en el haber.

Te debes estar preguntando: ¿Dónde anoto cada cuenta? ¿Con qué criterio?.

Para que no te líes y entres en una espiral de confusión sobre por qué ésta aquí, y por qué esta otra del mismo grupo en el otro lado…

¡Entiende ésto!

Las cuentas de ambos grupos (6 y 7) que tengan SALDO DEUDOR (que la suma del debe sea mayor que la del haber) las colocarás en el HABER.

Y las cuentas nuevamente de ambos grupos, que por el contrario tengan SALDO ACREEDOR (que el haber sea mayor que el debe) las anotas en el DEBE.

Métete eso a fuego en la mente.

Mira cómo quedaría la regularización:

Vale, ahora vamos con la explicación lógica, ¿por qué es esto así?. Bien, básicamente lo que hacemos en el asiento de regularización es anotar los saldos de las cuentas de gastos e ingresos en el lugar contrario al que más suman.

Por ejemplo, la cuenta 600 suma más en el debe, por eso tiene saldo deudor y por eso mismo anotamos en la regularización dicho saldo deudor en el haber.

¿Para qué? Para saldar la cuenta. ¿Con qué objetivo? Con el objetivo de que no aparezca ninguna cuenta del grupo 6 o 7 en el Balance de situación final.

Todas, y repito ¡TODAS! las cuentas del grupo 6 y 7 han de ser cerradas con el asiento de regularización.

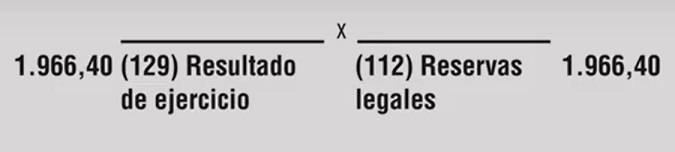

Distribución de Beneficios

En éste ejercicio, el saldo de la cuenta 129 «resultado del ejercicio» tras realizar el asiento de regularización de gastos e ingresos, es acreedor, y eso significa que hemos obtenido beneficios.

Pero ésta cuenta no puede quedar abierta en la confección del Balance de Situación Final, debe ser reemplazada por otra cuenta.

La cuenta con la que la reemplazaremos será en éste caso la 112 «reservas legales», cuenta que sí anotaremos en el Balance.

Así que realizamos el asiento de distribución del beneficio.

Yo creo que ha quedado más menos claro ¿no?.

Libro Mayor (cuarta comprobación)

Por supuesto, anotamos todas las cuentas del asiento de regularización en el Libro Mayor.

Las cuentas T que véis en rojo corresponden a las cuentas que tienen saldo 0 (que suman la misma cantidad en el debe y en el haber), que son las cuentas del grupo 6 y 7, y las cuentas de IVA que se cerraron en la Liquidación de IVA.

El resto de cuentas son las que quedan abiertas (por ahora).

Asiento de Cierre

Mediante el Asiento de Cierre, las cuentas que quedan abiertas en el Libro Mayor han de quedar cerradas.

Para ello, anotaremos todas las cuentas que tengan saldo deudor en el haber, y las cuentas que tengan saldo acreedor irán en el haber.

De ésta forma conseguimos que en el Libro Mayor no quede ninguna cuenta abierta.

Te enseño como sería el asiento de cierre:

Libro Mayor (Última comprobación)

Así quedaría el libro mayor tras terminar el ejercicio.

Balance de Situación Final

Llegamos al final del ejercicio, en el que anotaremos en el Balance de Situación Final las cuentas del asiento de cierre en el lugar que les corresponde según su naturaleza.

Diferenciaremos entre cuentas de activo (dentro del cuál tendremos activo corriente y no corriente), y cuentas de pasivo (que se compone de pasivo corriente y no corriente) y patrimonio neto.

Un detalle final, como veis, en el activo no corriente la acumulación de inmovilizado material se anota restando al valor de dicho elemento (en éste caso maquinaria), acumulación que irá aumentando con cada ejercicio.

Aquí termina éste ejercicio de contabilidad completo y resuelto. Espero haya sido de vuestro agrado y de utilidad. Cualquier duda que tengáis, aclaración que queráis comentar, si os ha parecido bien o mal, dejadme vuestro comentario :).

<< 🏠 Volver a la página principal del Curso de Contabilidad

COMPARTE ÉSTE POST EN REDES SOCIALES SI CREES QUE PUEDE AYUDAR A ALGUIEN

¡Un saludo! 😁

ESTE DOCUMENTO ES BESTIALMENTE BUENO. MUCHAS GRACIAS

¡Muchas gracias a ti por comentar! Valoro mucho cualquier opinión que me ayude a saber si es de utilidad el contenido.

Hola buen ejercicio, y gracias por el desarrollo. Una pregunta ¿Pórque no has metido en el balance de sumas y saldos la cuentas saldadas antes de la regularización? Según el PGC de Pymes han de aparecer todas no? Gracias!

Muchas gracias Pablo

Me ayudó mucho a comprender los asientos, muchas gracias! eres un crack

Me estoy iniciando en la contabilidad y este artículo me ha parecido una pasada.

Está super bien explicado y al ser un ejercicio completo y resuelto está genial.

Muchas gracias!!

Mucha gracias por ésta explicación el ejercicio y su correspondiente explicación es fabuloso sin duda lo compartiré

Fantástico Pablo , me ha ayudado muchísimo, y a entender cosas q pensé, después de varios cursos, que nunca entendería! Gracias!

Muchísimas gracias. Está muy bien explicado cada asiento.

Buenas tardes, Pablo.

Estoy preparando Oposiciones y acabo de empezar a «refrescar» la Contabilidad. Me parece un ejercicio estupendo. Lo he realizado gracias a tus explicaciones y he aprendido muy bien los Balances, libros Diario y Mayor, asientos de cierre, regularización, etc.

Un saludo y muchísimas gracias.

Alberto

Está todo muy muy bien explicado. Muy recomendable. Gracias!!!!!!

Excelente ejercicio contable.

Muchas gracias Pablo por tu tiempo y tu trabajo.

muy bien explicado todo, gracias

Muchas gracias Pablo. Lo utilizado para refrescar conceptos para un examen y me ha resultado muy útil.

mil gracias, ha sido de gran ayuda

En el asiento 4 por qué das por sentado que está fuera de factura el rappel? Yo no lo entiendo así. =S

Muy bueno

MI HIJA EN PRIMERO DE LA UNI, ESTE EJERCICIO BUENISIMO!!!! GRACIAS

MI HIJA EN PRIMERO DE LA UNI, ESTE EJERCICIO BUENISIMO!!!! GRACIAS

Muchas gracias Pablo. por favor, sigue dándonos luz y ayuda con tu manera sencilla de explicar estos temas. MUCHAS GRACIAS !

Muchas gracias Pablo. por favor, sigue dándonos luz y ayuda con tu manera sencilla de explicar estos temas. MUCHAS GRACIAS !

Bastante resolutivo, me ha sido de ayuda. Gracias

Me ha ayudado muchisimo, lo que no me queda claro es cuando se salda las cuentas de amortizado por ejemplo 206 – 212 – 217 etc

mil gracias por este ejercicio! me ha ayudado a entender la contabilidad!

Buenos días gracias me a ayudado mucho es muy explicito y correcto

me a aydado gracias saludos

No me quedó claro el ejercicio 4, porque no se contabiliza el descuento de los 3 €?

Hola! Entiendo que te refieres al descuento comercial del 3% (el que da como resultado 180€).

Ese descuento no se contabiliza porque es parte de la factura de venta (está incluido en la factura) por lo que sólo aparece reflejado en el asiento aminorando el valor de la venta.

Los descuentos que se realizan fuera de factura, son los que siempre debes contabilizar.

Espero que te sea de ayuda, muchas gracias por comentar 😌

En el enunciado pone 3 euros de descuento no 3% ya desde ahi llevo mal todo el ejercicio

Realmente me ha aclarado muchas dudas. ¡Gracias!

Muchas gracias por comentar Lina, me alegra que te haya sido de ayuda 😊

Te felicito por el ejercicio y la explicación de éste, la verdad me ayudó muchísimo, GRACIAS

MUY INTERESANTE Y CLARO FELICITACIONES

Muchas gracias por tu comentario Santiago! Me alegra que sea de tu interés. Un saludo.

Fantastico contenido. Muy claro e ilustrativo.

¿Tienes algún vídeo similar de Estado de Flujo de Efectivos?

Gracias!

¡Muchas gracias! Aún no, pero está pendiente. De todos modos, te voy a dejar un vídeo que te ayudará seguramente, no es de mi canal, pero el vídeo es muy completo y útil.

https://www.youtube.com/watch?v=9Xz_-t1G5a8&ab_channel=Elauladefinanzas

Un saludo.

buena informacion me ayudo a aclarar unas dudas que tenia ,

estoy comensando con esto y me ayudo el ejercicio y su explicacion

GRACIAS Y SALUDOS

me ha venido de perlas este ejercicio, es muy bueno

espectacular es poco… eternamente agradecido

taller de repaso las cuenta t el 22 de abril la empresa comercial cancelo la deuda xon cheque 124 quien me ayuda aquí

He aprendido en una hora lo que llevo estudiando 3 meses… increíble… ¡muchas gracias!

perfecto!!